Êtes-vous le bénéficiaire d’un contrat d’assurance vie en déshérence ?

Après un décès, il arrive parfois qu’un proche découvre qu’il est bénéficiaire du contrat d’assurance vie de la personne disparue. Défunt non déclaré ou bénéficiaire non identifié, l’Association pour la gestion des informations sur le risque en assurance (Agira) peut vous aider à récupérer le capital accordé. Voici les informations à connaître.

Qu’est-ce qu’un contrat en déshérence ?

Le contrat en déshérence désigne un contrat, d’assurance vie ou autre, arrivé à son terme et dont le capital ne peut pas être versé à son bénéficiaire.

Cela peut être notamment le cas lors du décès de l’assuré souscripteur :

- lorsque la clause bénéficiaire est imprécise, les assurances rencontrent alors des difficultés pour trouver les personnes désignées,

- lorsque le certificat de décès n’est pas parvenu à l’assurance, cette dernière ne peut délivrer la somme au bénéficiaire.

Comment savoir si on est bénéficiaire d'un contrat en déshérence ?

En vertu de la loi du 15 décembre 2005, toute personne physique ou morale peut demander par tout moyen à être informée de l’existence d’un contrat en déshérence qu’aurait souscrit une personne décédée et dont elle serait la (ou l’un des) bénéficiaire(s).

Pour vérifier l’existence ou non d’un contrat en déshérence, il est possible de solliciter l’Association pour la gestion des informations sur le risque en assurance (Agira).

Qu'est-ce que l'Agira ?

- L'Agira est un organisme professionnel de l’assurance créé par France Assureurs, qui met en œuvre des dispositifs réglementaires, professionnels et déontologiques au service de la profession.

- Les dispositifs Agira sont à destination soit des entreprises d’assurance, soit du public, soit des pouvoirs publics.

- L’Agira regroupe les sociétés d'assurance exerçant sur le marché français et les organisations professionnelles intervenant dans le secteur. Mandatée par la Fédération Française de l'Assurance (FFA), elle recense tous les contrats obsèques déjà souscrits.

Qui peut faire appel à l’Agira pour savoir s’il est bénéficiaire d’un contrat en déshérence ?

Pour faciliter la recherche des contrats d’assurance vie en cas de décès de l’assuré, l’Agira peut être sollicitée gratuitement par :

- les particuliers : toute personne pensant être bénéficiaire d’un contrat d’assurance vie à la suite du décès d’un proche, peut remplir un formulaire auprès de l’Agira,

- les assurances : les assureurs peuvent contacter l’Agira pour avoir accès aux données figurant sur le répertoire national d’identification des personnes physiques (RNIPP) de l’INSEE afin de s’informer du décès éventuel d’un de leur assuré.

Quelles démarches pour saisir l'Agira ?

Pour contacter l’Agira, il est nécessaire de constituer un dossier avec toutes les informations liées au bénéficiaire et au souscripteur ainsi que le certificat de décès de ce dernier. Les renseignements doivent être remplis en ligne.

À savoir

Cette recherche auprès de l'Agira est valable pendant une période de dix ans suivant l'échéance du contrat d'assurance. Après cette période, le contrat d'assurance vie est automatiquement transféré de l'assureur à la Caisse des dépôts, qui le conservera pendant 20 ans.

Pour retrouver les sommes issues de contrats non-réclamées et/ou perdues depuis plus de 10 ans, et en demander la restitution, rendez-vous sur ciclade.fr, l'outil en ligne et gratuit de la Caisse des dépôts.

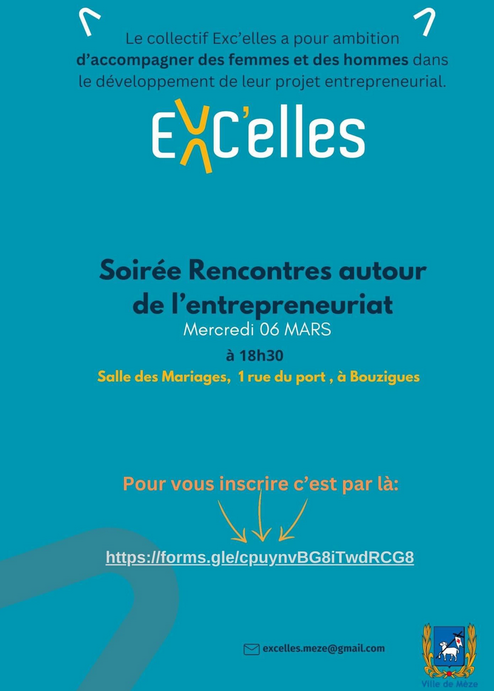

Avis aux entrepreneurs et futurs entrepreneurs situés à Bouzigues et aux alentours !

Avis aux entrepreneurs et futurs entrepreneurs situés à Bouzigues et aux alentours !